Recientemente, Banco de México publicó la circular 1/2022, que modifica a la circular 14/2017 sobre las Reglas del Sistema de Pagos Electrónicos Interbancarios (SPEI). Este cambio tiene varios objetivos, siendo el principal la regulación de la participación indirecta, pero también busca ampliar la capacidad de procesamiento, fortalecer el pago de remesas y algunas otras medidas que afectan los usuarios (algunas incluyen subir el monto mínimo para transferencias 24 horas de 8 mil a 21 mil, o incluir un factor de validación adicional –este último no está claro cómo funcionaría).

Vamos por partes. El SPEI es una maravilla. El poder transferir fondos a cualquier cuenta en cuestión de segundos es un hito logrado por Banco de México que nos coloca en el primer mundo en medios de pago. Perdón, más allá del primer mundo, ya que ni Estados Unidos tiene este tipo de servicios, donde un banco central funja como una cámara de compensación entre las partes. Por eso en nuestro vecino del norte todavía se usan muchos cheques, pagos con tarjetas (muy caro), o plataformas privadas como Venmo.

El tener a una entidad pública (Banxico) como el ejecutor, garantiza que un privado no tenga control absoluto sobre este medio de pago, además de que es seguro, verificable, y muy barato (o gratis) para el usuario. Los proponentes de DeFi (finanzas descentralizadas) rebuscarán que esto hace lo contrario: centralizar las finanzas, pues todos los pagos pasan a través de Banxico. Sin embargo, esto tiene sus ventajas: que hay un solo responsable a quien reclamar y que la velocidad de operación es mucho mayor con menor carga de procesamiento. Es por ellos que los tiempos de transacción en pesos del SPEI son segundos, no horas (hola, Bitcoin). Esto puede sentar las bases para el SPEI 2.0 (que busca crear una moneda digital operada por el banco central).

El SPEI, sin embargo, también tiene sus retos. Si quieres conectarte directamente al servicio de SPEI debes de ser una Entidad Financiera regulada (por ejemplo, banco, SOFIPO, IFC, IFPE). Además, los requisitos para la conexión son vastos (se mencionan 292 puntos a cumplir), con montos de inversión de los 10 a los 30 millones de pesos, con costos operativos de otros 15 millones anuales, y con procesos de trámites para conectarte que pueden durar entre 12 a 24 meses. Gran parte de la inversión y del costo operativo reside en que el sistema debe de garantizar la seguridad del ecosistema. Eso está bien, pero el problema es que esta inversión sólo hace sentido si realizas millones de transacciones entre tus clientes.

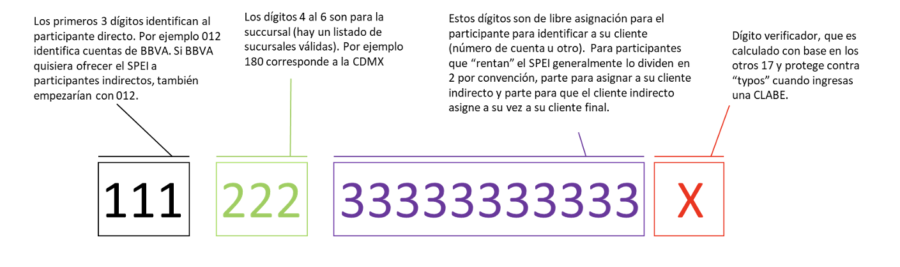

Para poder evitar la conexión directa, pero tener beneficios similares al uso del SPEI, surgieron algunas empresas que “rentan” el servicio de SPEI, que tanto Fintech como empresas comerciales hemos utilizado. Esto nos permite identificar depósitos de los clientes de manera instantánea y automatizada, y más barato que otros servicios rebuscados y caros de los bancos (por ejemplo, convenios CIE, referencias largas, etc.). Entonces, al contratar estos servicios, podemos asignar cuentas CLABE directamente, dentro del espectro de CLABEs que el participante directo tiene asignado (nos asignan dentro de la numeración de 18 dígitos de las CLABEs un identificador de 3 o 4 dígitos).

Tal vez queda más claro si conoces cómo está formada una Clave Bancaria Estandarizada (CLABE):

Este servicio de participación indirecta ha sido crucial para el crecimiento de las Fintech y para la inclusión financiera. Pero parte del problema que enfrentamos es que este servicio de “renta” o “participación indirecta” no estaba contemplado por Banxico, y ahora la nueva Circular lo busca ordenar o regular, teniendo implicaciones retroactivas para dichos participantes, pero más importante, para los clientes finales.

El primer reto es que, si tu Fintech es un IFPE o inclusive un banco pequeño, la circular te obliga a conectarte directamente después de que pases ciertos umbrales (por ejemplo, 100,000 cuentas). Estos umbrales son muy bajos porque las Fintech trabajamos con clientes que, en pro de la inclusión, pueden contratar nuestros servicios como inversiones, créditos, o tarjetas, sin mínimos o con mínimos muy reducidos. Claro que 100,000 cuentas para una casa de bolsa puede ser un umbral alto, pero para un wallet (IFPE), no. Si esta circular no modifica estos umbrales, difícilmente estas IFPE podrían sobrevivir el costo de inversión y operación de conectarse directamente. ¿Mencioné que les da 9 meses para conectarse cuando el tiempo reportado se acerca más de entre 12 a 24 meses?

Las plataformas de financiamiento colectivo (IFC), como Prestadero, no están dentro de esta consideración en la Circular que nos obligue a la conexión directa, ya que usamos los servicios de SPEI más bien para conciliar pagos que para abrir cuentas. Sin embargo, podemos sufrir otras afectaciones. Uno de los temas más álgidos es que la Circular menciona que asignarán rangos de CLABEs para que los participantes puedan asignar a su vez a sus participantes indirectos (aunque no menciona cómo). Esto podría implicar que, si Banxico modifica la manera en que los que rentan su SPEI puedan asignar CLABEs, podríamos estar obligados a modificar todas las CLABEs que ya asignamos y que están dentro de nuestra lógica para conciliar los pagos, y que estimo colectivamente superan los cien millones de CLABEs (tan solo Prestadero ha asignado más de 1 millón).

¿Qué pasará, entonces, con las CLABEs viejas? ¿Si no se reasignan rebotarán todos estos depósitos y quedarán sin uso por el resto de la historia? ¿Podemos darnos el lujo de eliminar estas CLABEs? Si se reasignan, ¿no hay un riesgo terrible de que deposites a quien no querías porque ahora la CLABE que tenías con “x” Fintech le pertenece a alguien más?

Definitivamente muchos de estos problemas son muy técnicos y no son fáciles de resolver. Creo que hay espacio para que la Circular contemple mantener las CLABES ya asignadas con su estructura y esquema de asignación actual. Banxico deberá de tomar en cuenta la opinión de sus regulados para evitar obstaculizar lo creado con el ecosistema Fintech mexicano.